«Bei vielen Schweizer Nebenwerten ist das Kursniveau nun attraktiv»

Interview im The Market vom 15. Dezember 2022

Philipp Murer und Silvan Betschart von der Privatbank Reichmuth & Co erwarten, dass die Teuerung auf einem höheren Niveau verharren wird, und sehen in Aktien einen Inflationsschutz. Im Interview sagen sie, auf welche Nebenwerte sie nun setzen.

«Wir gehen davon aus, dass die Inflation aus strukturellen Gründen mittelfristig auf einem höheren Niveau verharren wird, vielleicht bei 3 bis 4% – und nicht bei rund 2,3%, wie sie derzeit im Schnitt über die nächsten zehn Jahre vom Markt erwartet werden.» Das sagen Philipp Murer, Portfoliomanager, und Silvan Betschart, Analyst der Privatbank Reichmuth & Co.

Entsprechend erwarten sie bei den langfristigen Zinsen mittelfristig einen Anstieg, der allerdings unter der Teuerung bleiben werde: «Wir sind überzeugt, dass die Schuldenproblematik der Staaten über Finanzrepression gelöst werden wird, sprich, die Vermögenden schleichend enteignet werden.»

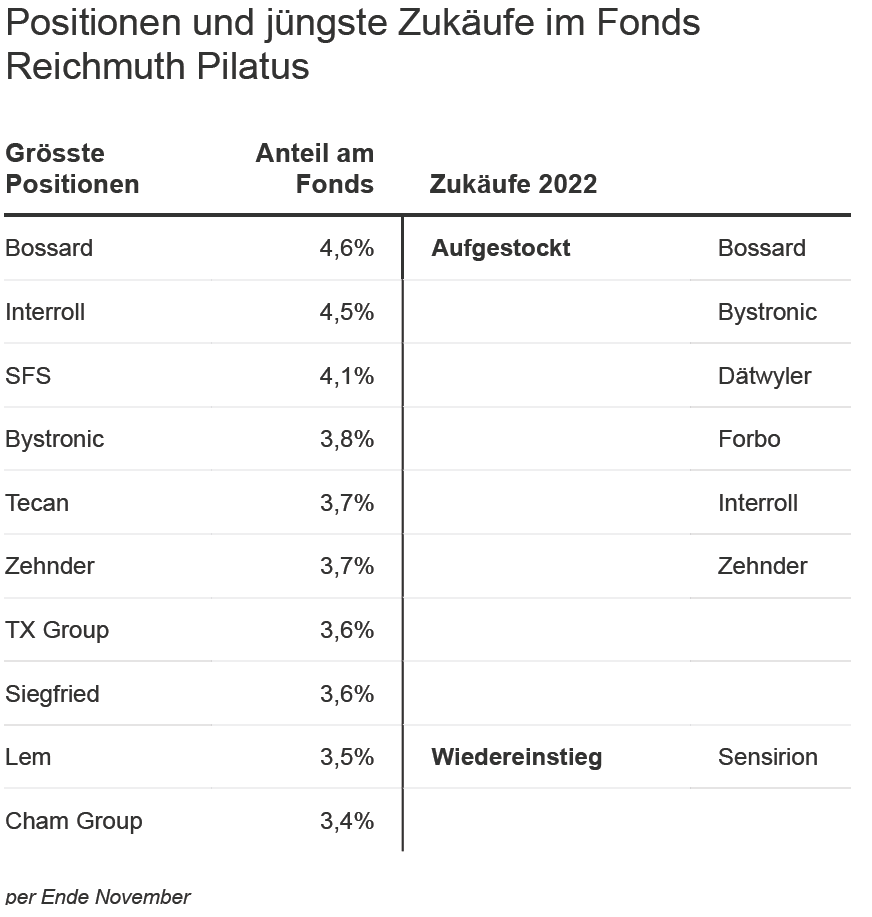

Trotz teilweise anhaltenden Korrekturrisiken haben Murer und Betschart in ihrem Nebenwertefonds Reichmuth Pilatus deshalb bereits weiter aufgestockt. Denn sie sind überzeugt: «Realwerte wie Aktien sind über eine lange Phase der beste Inflationsschutz.»

In welchen Schweizer Titeln Murer und Betschart nach der Korrektur attraktive Kaufchancen erblicken, sagen sie im Interview.

Herr Murer, Herr Betschart, was beschäftigt Sie im gegenwärtigen Marktumfeld am meisten?

Betschart: Der grösste Diskussionspunkt ist die Inflation und daraus abgeleitet die Entwicklung der Zinsen. Was auffällt, ist, wie stark der Markt derzeit auf kleine, kurzfristige Inflationsveränderungen reagiert. Als die Inflationsrate kürzlich um 20 Basispunkte stärker als erwartet zurückkam, avancierte der Aktienmarkt gleich um 7%.

Was erwarten Sie bezüglich der Teuerung?

Betschart: Wir glauben – wie viele im Markt auch –, dass die Inflation angesichts des Basiseffekts und der Entwicklung an den Energiemärkten sowie der Preise für Nahrungsmittel kurzfristig sinken wird. Zu wenig Beachtung finden derzeit allerdings die Inflationserwartungen auf zehn Jahre. Sie sind zu tief, und wir gehen davon aus, dass die Inflation aus strukturellen Gründen mittelfristig auf einem höheren Niveau verharren wird, vielleicht bei 3 bis 4% – und nicht bei rund 2,3%, wie sie derzeit im Schnitt über die nächsten zehn Jahre vom Markt erwartet werden.

Warum?

Betschart: Ein Grund ist das Near Shoring, also das Zurückholen der Produktionsstätten aus Asien, beispielsweise nach Osteuropa. Das wird einen Teuerungsschub auslösen und einen über Jahre anhaltenden Lohndruck erzeugen. Die Zeit, als China in die Welthandelsorganisation WTO eintrat und dann die Welt über fast zwanzig Jahre mit billigen Arbeitskräften versorgte, ist vorbei. Die anstehende Fragmentierung wird inflationär wirken.

Was bedeutet das für die Unternehmen?

Betschart: Unternehmen können gut mit Teuerungsraten von 4% leben – solange sie vorhersehbar und planbar sind. Was schmerzt, sind Inflationssprünge, die von einem Jahr auf das nächste die Marge einbrechen lassen.

Was würde ein mittelfristig erhöhtes Inflationsniveau für die Zinsen bedeuten?

Betschart: Angesichts der strukturellen Probleme – allen voran der Verschuldung der Staaten – scheint fraglich zu sein, ob wir heute bei den Zinsen ein so hohes Niveau wie in den Siebzigerjahren ertragen würden. Wir erwarten weitere Zinsausschläge – kurzfristig in die eine und die andere Richtung –, bei den langfristigen Zinsen mittelfristig einen Anstieg, der aber unter der Teuerung bleiben wird. Wir sind überzeugt, dass die Schuldenproblematik über Finanzrepression gelöst werden wird, sprich, die Vermögenden schleichend enteignet werden, indem die Nominalzinsen tiefer gehalten werden als die Inflation.

Die langfristigen Zinsbewegungen beeinflussen auch die Bewertung von Aktien. Werden wir zusätzlich zur bisherigen Korrektur weiteren Abwärtsdruck erleben?

Betschart: Mehr als die Hälfte der Bewertungskorrektur liegt hinter uns. Die starken Kursrückschläge von Qualitätsunternehmen wie Belimo, Givaudan und Lindt & Sprüngli sind auf die Bewertungskontraktion zurückzuführen. In den Gewinnen hat sich bislang keine Delle gezeigt. In einem inflationären Umfeld wachsen die Gewinne selbst bei tiefem Realwachstum nominal stark – so beispielsweise in den Siebzigerjahren. Realwerte wie Aktien sind über eine lange Phase der beste Inflationsschutz. Kurzfristig kann die Inflation aber Margendruck auslösen.

Antizipiert der Markt das nicht schon?

Betschart: Wir glauben, dass die Schätzungen für 2023 noch zu hoch sind – weniger bezüglich Wachstum, aber bezüglich der Gewinnspannen. Der Markt überschätzt das kurzfristige Margenpotenzial. Aus unseren Gesprächen mit Vertretern von Schweizer Nebenwerten ist klar: Die Zahlen sehen dank Preissteigerungen zwar noch gut aus. Doch beim Volumen harzt es bereits. Wenn 2023 die Auslastung sinkt, die Kosten aber hoch bleiben, wird das Druck auf die Gewinne ausüben.

Sie haben bei Aktien dennoch bereits wieder aufgestockt. Warum?

Murer: Selbst auf die Gefahr hin, dass nochmals Kursdruck aufkommt, ist das Kursniveau bei vielen Nebenwerten nun attraktiv. Wenn die Aktien von Bossard auf 170 Fr. fallen, ist das bei einer Langfristperspektive, wie wir sie einnehmen, eine gute Gelegenheit für Zukäufe.

Der Befestigungstechniker Bossard gilt als stark konjunkturabhängig. Warum ist jetzt der richtige Zeitpunkt, zuzukaufen?

Betschart: Viele Schweizer Nebenwerte gehen bestens positioniert und mit einem Nettobargeldbestand in den Abschwung. Die Titel von Bossard oder Interroll haben zwischenzeitlich 55 bis 65% korrigiert. Das war nicht nur Bewertungsdruck, sondern auch bereits die Vorwegnahme eines künftig schwieriger werdenden Geschäftsgangs.

Murer: Dass Bossard einfach Schrauben liefert, soviel der Markt eben aufnimmt, ist ein veraltetes Marktverständnis. Wir sehen in Bossard eine Verkäuferin von Produktivität. Sie unterstützt die Kunden in der Optimierung des Konstruktionsdesigns und wird damit zu einem Teil der Entwicklung. Bossard verbessert Produktionsabläufe, sodass die Kunden Kosten und Zeit einsparen. Sie hat mit ihrem auf die Problemlösung ausgerichteten Geschäftsmodell eine ganz andere Marktstellung und Preisverhandlungsmacht als ein passiver Zulieferer von Kleinteilen.

Der Kurs von Interroll hat ebenfalls stark gelitten. Warum haben Sie hier aufgestockt?

Betschart: Was man Interroll zugutehalten muss, ist, dass das Management immer gewarnt hat, die Pandemiejahre 2020 und 2021 seien ausserordentlich gut gewesen, und man solle sich an den Jahren 2018 und 2019 orientieren. Dennoch haben die Analysten die jüngste Margenexpansion unbeeindruckt in die Zukunft projiziert. Jetzt kam der Kursrückschlag.

Was macht die Aktien nun interessant?

Betschart: Wir halten grosse Stücke auf Präsident Paul Zumbühl, auch wegen der Lektionen, die er als CEO zu Amtsbeginn lernen musste, als das Unternehmen Anfang der Nullerjahre mit dem Rücken zur Wand stand. Heute ist es praktisch schuldenfrei.

Aber nun droht ein Auftragsrückgang.

Murer: Der Bereich E-Commerce steht derzeit massiv unter Druck. Deshalb hat auch der deutsche Branchennachbar Kion eine Gewinnwarnung abgesetzt. Doch Zumbühl agierte während der Pandemie vorsichtig und hatte das Geschäftspotenzial im E-Commerce nicht voll ausgereizt, als es gut lief. Er wollte nicht in Abhängigkeiten geraten.

Sie sind zuversichtlich für den weiteren Geschäftsverlauf?

Murer: Kurzfristig ist eine Delle wahrscheinlich. Doch es geht nicht nur um E-Commerce, sondern auch um den hygienischen Transport von Lebensmitteln oder ganz einfach Energieeffizienz. Der langfristige Wachstumstrend ist die Automatisierung der Lagerhaltung generell. Die Knappheit an Personal und der Effizienzdruck werden viele Unternehmen zwingen, mehr in die Optimierung der Lagerbewirtschaftung zu investieren.

Auch der Hersteller von Blechbearbeitungsmaschinen Bystronic setzt auf Automatisierung – und die Titel leiden ebenfalls. Warum haben Sie zugekauft?

Murer: Die Aktien von Bystronic haben zu stark korrigiert. Im Frühling führte die Abhängigkeit von wenigen Zulieferern, beispielsweise Schneider Electric, zu massiven Verzögerungen in der Auslieferung, weil einzelne Elektronikteile fehlten. 100 Mio. Fr. an Umsatz waren wegen der Engpässe in der Lieferkette im Lager blockiert. Nun löst sich das Problem langsam.

Worin sehen Sie das Potenzial?

Murer: Der langfristige Treiber für Bystronic sind die Automatisierung sowie das wachsende Servicegeschäft. Das Unternehmen hat eine Software entwickelt, mit der sich der ganze Blechbearbeitungsprozess automatisieren lässt – von der Warenzulieferung über das Schneiden und Biegen bis zum Endprodukt. Derzeit wird im Produktionsprozess der Wechsel von einer Maschine zur nächsten noch weitgehend von Hand gemacht. Wenn diese Übergänge automatisiert werden, bringt das einen grossen Effizienzgewinn.

Was bringt das Bystronic?

Murer: Wenn das Unternehmen die Software bei einem Kunden installiert hat, kann er die Abläufe optimieren. Für die vollständige Automatisierung braucht es hochwertige Maschinen, und zwar für alle einzelnen Schritte. Das eröffnet Bystronic Absatzmöglichkeiten, besonders bei Kunden, die im Geschäftsaufbau sind. Bystronic ist eine langfristige Wachstumsgeschichte. Zudem werden für 90% der gelieferten Maschinen Serviceverträge abgeschlossen. Dieser Geschäftsteil hat attraktive Margen und wird von sehr guten Mitarbeitern getragen.

Wo sehen Sie weitere Gelegenheiten?

Murer: Wir sind von einigen strukturellen Trends überzeugt und scheuen uns nicht, nun in diesen Gebieten zuzukaufen, beispielsweise beim Thema Energiewende mit Unternehmen wie Lem, Zehnder, Schweiter sowie Belimo oder Georg Fischer.

Was zeichnet Lem und Zehnder aus?

Murer: Lem ist überall dabei, wo Strom fliesst – bei erneuerbaren Energien, Elektroautos, der Ladeinfrastruktur sowie im Bereich Sensorik. Sie ist auf wachsende Märkte ausgerichtet.

Betschart: Zehnder wird davon profitieren, dass mit der Energiewende die Häuser künftig viel besser isoliert sein werden. Das steigert die Nachfrage nach Ventilation. Zehnder ist in diesem Bereich sehr gut positioniert und baut das Geschäft gezielt aus, mitunter durch die Akquisition der französischen Caladair, mit deren Grossgeräten sie nun in den Bereich Gewerbebauten vorgestossen ist.

Die Exponiertheit von Zehnder gegenüber dem schwächelnden deutschen Häusermarkt beunruhigt Sie nicht?

Betschart: Lüftung ist ein struktureller Megatrend, der über viele Jahre wachsen wird. Das Radiatorengeschäft liefert derzeit zwar noch guten Cashflow, wird angesichts des Wachstums im Bereich Ventilation künftig jedoch in den Hintergrund treten. Nun, da der Aktienkurs sich wegen der Sorgen um die Abschwächung im Bau- und im Renovationsgeschäft halbiert hat, haben wir zugekauft.

Eine Kernposition im Pilatus-Fonds ist SFS. Auch hier droht angesichts des schwächelnden Automobilmarktes eine Delle. Bleiben Sie dabei?

Murer: Bei SFS sind wir seit dem Börsengang 2014 investiert. Das Unternehmen ist breit diversifiziert, wobei gerade im Automobilbereich sein Vorteil darin liegt, bei der Entwicklung neuer Projekte von Beginn an mit dabei zu sein. SFS war beispielsweise Entwicklungspartner der elektronischen Parkbremse. Alle grossen Automobilzulieferer wie Bosch und ZF verbauen nun Komponenten von SFS, womit sie ihren Wertanteil pro Auto vergrössern kann. Klar gab es auch bei SFS immer wieder Kursausschläge, doch der Gewinn blieb jeweils erstaunlich stabil, weil das Management sehr flexibel auf wechselnde Marktgegebenheiten reagiert hat. In einem solchen Unternehmen sind wir gerne langfristig investiert. Wir sind überzeugt, dass man mit diesen Titeln über die Zeit Mehrwert schafft.

Einige Valoren leiden derzeit stark unter der Bewertungskontraktion, anderen drohen Gewinnrevisionen. Wie gehen Sie mit diesem Spannungsfeld um?

Betschart: Bei den Lieblingsaktien vieler Investoren – Straumann, Belimo, Sika oder Givaudan – hat man ein geringes Risiko, dass der Gewinn plötzlich einbricht. Aber auch nach der Korrektur bleiben Bewertungsrisiken. Schweiter – ebenfalls eine Position von uns – gehört bezüglich Geschäftsqualität nicht zu den Spitzenreitern. Entsprechend kleiner sind hier die Bewertungsrisiken. Die Gewinnrisiken aber etwas höher. Wir versuchen, eine gute Mischung im Portfolio zu haben.

Forbo kann man auch dieser Kategorie zuordnen. Dort haben Sie nach der Gewinnwarnung aufgestockt. Wieso?

Murer: Forbo ist eine langjährige Position von uns, bei der wir Gewinne mitgenommen hatten und nach der Gewinnwarnung nun wieder zugekauft haben. Wir kennen das Unternehmen gut – auch seine Herausforderungen.

Wo sehen Sie sie?

Murer: Einerseits steuert der exekutive Verwaltungsratspräsident This Schneider das Geschäft hervorragend und hat einen langfristigen Hauptaktionär an Bord. Bei der Kommunikation wäre aber mehr Transparenz wünschenswert. Ausdruck davon war die Mitteilung, dass CEO Michael Schumacher per Ende Monat geht, wobei in einem einzigen Satz noch erwähnt wurde, dass der Gewinn dieses Jahr ein Drittel unter dem Niveau von 2021 ausfallen wird. Verschickt wurde diese Botschaft an einem Freitagabend.

Der Informationsfluss des Unternehmens ist mangelhaft. Dennoch haben Sie zugekauft. Warum?

Betschart: Der Blick auf die Kapitalallokation zeugt von einer intelligenten Unternehmensführung – sowohl bezüglich Investitionen als auch Aktienrückkäufen zum günstigen Zeitpunkt. Zwar dürfte eine konjunkturbedingte Delle bevorstehen, wir sehen jedoch keinen Grund, dass die angestammten Margen nicht zurückkommen sollten.

Murer: Das Management verfolgt langfristige Pläne, und strukturell ist die Geschäftsperspektive intakt. Beide Standbeine – das Bodenbelagsgeschäft sowie das Angebot an Transportbändern und Antriebsriemen – sind sehr kapitalintensiv, generieren aber auch einen sehr guten Cashflow. Rückschläge wie jetzt eröffnen in den Aktien von Forbo Kaufchancen.

In diesem Jahr sind Sie neu in Sensirion eingestiegen. Welches Potenzial sehen Sie hier?

Murer: Sensoren zur Messung von Umwelteinflüssen wie Luftfeuchtigkeit, CO²-Konzentration oder Feinstaubbraucht es sowohl im Automobilbereich als auch in Wohnräumen, und zwar immer mehr. Zehnder beispielsweise verbaut in ihren Lüftungssystemen Sensoren von Sensirion. Wir hatten bereits beim Börsengang 2018 in das Unternehmen investiert, die Aktien aber etwas zu früh verkauft, als sie abgehoben haben, weil Sensirion auch Sensoren herstellt, die für Beatmungsgeräte gebraucht werden. Nach der Korrektur haben wir die Position nun neu aufgebaut. Wir glauben daran, dass Sensirion sehr gut positioniert ist, um weiterhin von einer steigenden Nachfrage nach Sensorlösungen zu profitieren, und dass sich das auf dem aktuellen Kursniveau auch für die Aktionäre auszahlen wird.

Zu den Personen

Philipp Murer ist seit 2001 als Portfoliomanager bei Reichmuth & Co. Der 46-Jährige ist verantwortlich für den Schweizer Nebenwertefonds Reichmuth Pilatus. Er verfügt u.a. über einen MAS in Corporate Finance und einen Executive MBA der Hochschule Luzern. Murer ist verheiratet und hat zwei Kinder.

Silvan Betschart ist seit 2008 Analyst bei Reichmuth & Co. Er verantwortet die Asset Allocation und ist auf Schweizer Aktien spezialisiert, insbesondere auf Schweizer Small Caps. Der 40-Jährige schloss sein Studium der Betriebswirtschaftslehre an der Universität Zürich ab (lic. oec. publ.) und ist CFA-und CAIA-Charterholder. Betschart ist verheiratetund hat zwei Kinder.

Interview im The Market vom 15. Dezember 2022